등록 : 2019.08.14 18:43

수정 : 2019.08.14 19:47

|

|

그래픽_김승미

|

미·영·독 금리 큰 하락 땐 손실 상품

옛 데이터 근거 “원금보장” 홍보 불구

이미 60% 손실 넘어 100% 잃을수도

상반기 금리 하락에도 판매 강행

‘수익은 제한, 손실은 무제한’ 구조

우리·하나 판매액 5천억 넘어

계약취소·손해배상 청구소송 직면

|

|

그래픽_김승미

|

독일과 미국, 영국 등의 금리와 연계한 고위험 파생상품(DLS)을 판매한 국내 은행과 일부 증권사들이 과거 데이터를 근거로 고객들에게 원금보장이 가능한 것처럼 홍보한 것으로 나타났다.

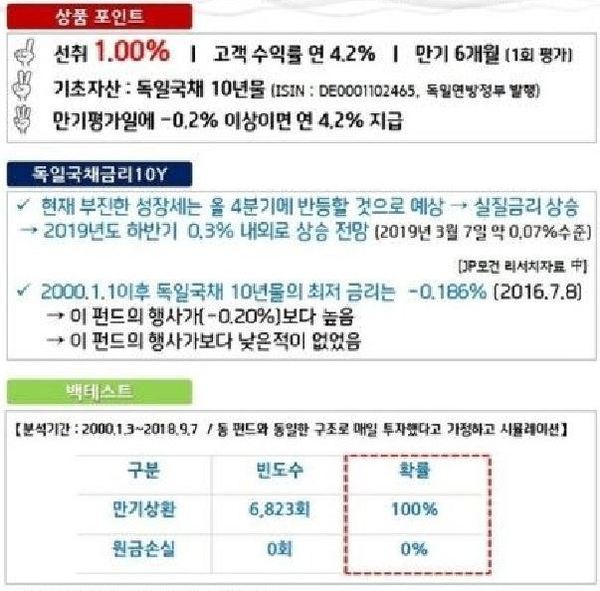

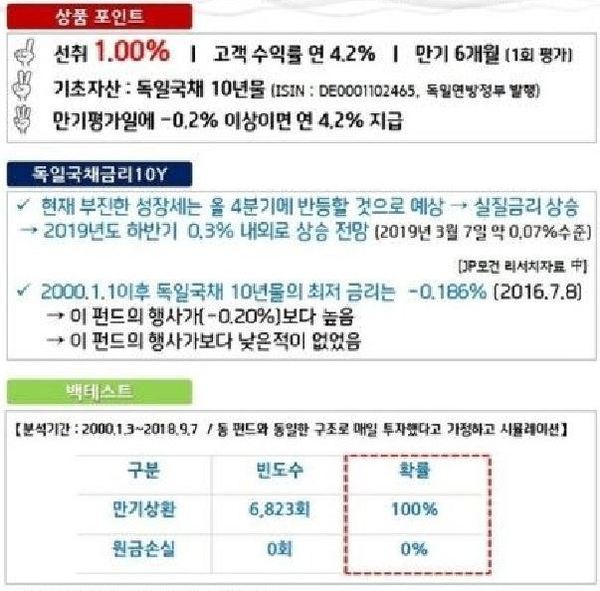

<한겨레>가 14일 입수한 한 시중은행의 독일금리 연동 파생상품펀드(DLF) 홍보물에는 과거 19년 동안 이 펀드에 투자했을 경우 ‘원금 손실 확률은 0%’라고 명기돼 있다. 지난 3월에 판매된 이 상품은 독일 국채 10년 만기 금리가 -0.2% 이상을 유지하면 6개월 뒤에 연 4.2%의 이자를 지급하도록 설계됐다. 은행은 판촉물에서 “2000년 이후 독일 국채 10년물의 최저금리(-0.186%)가 이 펀드의 행사가격(-0.2%)보다 낮은 적이 없었다”고 설명했다. 하지만 14일 오후 현재 독일 국채 금리는 -0.62%로 이 펀드의 원금은 60% 손실이 난 상태다. 만기인 다음달에 금리가 추가로 하락해 -0.7%에 들어서면 투자자는 원금을 한 푼도 돌려받을 수 없다. 사내 참고용으로만 활용해야 할 이 자료는 고객들에게 그대로 전달됐다.

|

|

한 은행이 판매한 독일금리 연계 파생상품펀드(DLF) 홍보물

|

한 고객이 보관하고 있는 다른 시중은행의 미국 국채금리 연동 파생상품신탁 홍보물에는 ‘연 5.33% 수익률 수준으로 자동상환’이라는 대목에 노란 형광펜이 그어져 있다. 수익률 모의실험 결과 ‘3개월 만에 조기 상환될 확률이 100%’라는 표에는 동그라미를 쳤다. 해당 고객은 “상담 직원이 안전하게 수익을 실현할 수 있다는 부분만 부각했다”고 전했다.

문제는 독일과 영국 등의 금리가 올해 상반기부터 하락하는 추세인데도 상품판매를 강행했다는 점이다. 독일 국채 10년물의 경우 이미 3월에 마이너스를 찍기도 했다. 이런 사실에 대한 설명을 들었다면 상품에 가입할 투자자가 과연 있었겠느냐는 의문이 제기되는 이유다. 자본시장법은 금융투자업자가 상품의 불확실한 사항에 대해 단정적인 판단을 제공하거나 확실하다고 오인할 소지가 있는 내용을 알려서는 안 된다고 규정하고 있다.

게다가 이들 상품은 원천적으로 투자자에게 불리하게 설계됐다. 금리가 아무리 올라도 최대 수익은 3~5%로 막혀있지만, 금리가 하락할수록 원금 손실이 무한대로 커지는 구조다. 따라서 이런 파생상품은 위험 수준이 6등급 중 1등급인 초고위험 상품으로 분류된다. 하지만 상품 이름에 선진국인 ‘독일’ 등의 국명과 ‘금리’라는 표현이 들어있어 예금과 같은 안전한 국채에 투자하는 것으로 오해할 가능성이 있다.

금융투자업계에 따르면 이들 상품의 판매 규모는 1조 원을 넘어섰다. 우리은행과 하나은행이 판매한 상품의 잔액만 5천억원 이상으로 다음달 19일부터 만기가 차례로 돌아온다. 판매사와 고객의 분쟁은 법정 공방으로 번질 것으로 예상된다. 법무법인 한누리는 은행들이 상품의 위험을 고객에게 제대로 알리지 않은 채 ‘불완전판매’를 한 것으로 보고 계약 취소와 손해배상 청구 소송을 내기로 했다.

한광덕 선임기자

kdhan@hani.co.kr

◎ Weconomy 홈페이지 바로가기: http://www.hani.co.kr/arti/economy◎ Weconomy 페이스북 바로가기: https://www.facebook.com/econohani

광고

기사공유하기